ZES UNICA 2024

ZES UNICA 2024

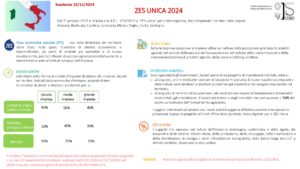

Il decreto-legge n. 124/2023 istituisce, a partire dal 1° gennaio 2024, la Zona economica speciale per il Mezzogiorno – “ZES unica” che comprende i territori delle regioni Abruzzo, Basilicata, Calabria, Campania, Molise, Puglia, Sicilia, Sardegna.

Per Zona economica speciale si intende una zona delimitata del territorio dello Stato nella quale l’esercizio di attività economiche e imprenditoriali, da parte di aziende già operative e di nuovo insediamento, può beneficiare di speciali agevolazioni relativamente a investimenti e altre attività di sviluppo dell’impresa.

🏢 BENEFICIARI:

Tutte le imprese comprese le imprese attive nel settore della produzione primaria di prodotti agricoli, nel settore della pesca e dell’acquacoltura e nel settore della trasformazione e della commercializzazione di prodotti agricoli, della pesca e dell’acquacoltura)

⛔ ESCLUSIONI:

i soggetti che operano nei settori dell’industria siderurgica, carbonifera e della lignite, dei trasporti e delle relative infrastrutture, della produzione, dello stoccaggio, della trasmissione e della distribuzione di energia e delle infrastrutture energetiche, della banda larga nonché ai settori creditizio, finanziario e assicurativo.

💰 AGEVOLAZIONE:

contributo sotto forma di credito d’imposta destinato alle imprese ubicate nei territori indicati dalla norma che effettuano acquisti di beni strumentali destinati a strutture produttive pari a:

– Campania, Puglia, Calabria e Sicilia: piccole imprese 60%, medie imprese 50%, piccole imprese 40%;

– Basilicata, Sardegna e Molise: 50%, 40%, 30%;

– Abruzzo: 35%, 25%, 15%

Il credito d’imposta è commisurato alla quota del costo complessivo dei beni acquistati o, in caso di investimenti immobiliari, realizzati dal 01/01/2024 al 15/11/2024 nel limite massimo, per ciascun progetto di investimento, di 100 milioni di €.

Non sono agevolabili i progetti di investimento di importo inferiore a 200.000€.

💵 SPESE AMMISSIBILI

Sono agevolabili gli investimenti, facenti parte di un progetto di investimento iniziale relativi all’acquisto, anche mediante contratti di locazione finanziaria, di nuovi macchinari, impianti e attrezzature varie destinati a strutture produttive già esistenti o che vengono impiantate nel territorio, e all’acquisto di terreni e all’acquisizione, alla realizzazione ovvero all’ampliamento di immobili strumentali agli investimenti. Il valore dei terreni e degli immobili non può superare il 50% del valore complessivo dell’investimento agevolato.

CUMULABILITA’

Il credito d’imposta è cumulabile con aiuti de minimis e con altri aiuti di Stato che abbiano ad oggetto i medesimi costi ammessi al beneficio, a condizione che tale cumulo non porti al superamento dell’intensità o dell’importo di aiuto giù elevati consentiti dalle pertinenti discipline europee di riferimento.

Lascia un commento